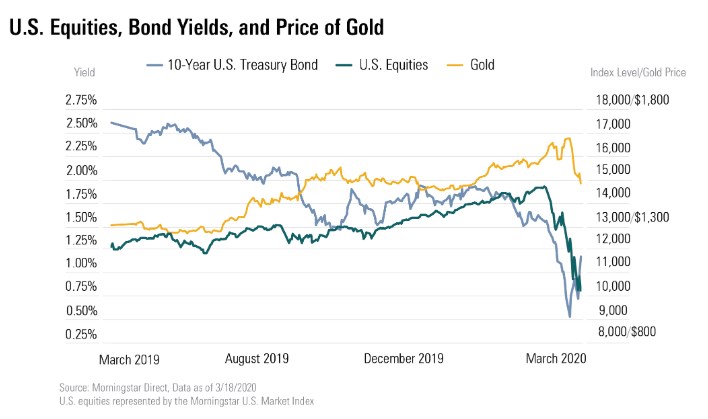

Como los índices de acciones siguen alcanzando mínimos plurianuales y los rebotes no logran romper la tendencia a la baja, muchos inversores se apresuran a reducir o eliminar el riesgo de sus carteras. Sin embargo, recientemente, muchos activos refugio no han podido proporcionar la seguridad que los inversores buscan durante la volatilidad de las bolsas.

Por lo general, cuando los mercados de valores están bajo presión de venta, los activos refugio como los bonos del Tesoro americano o los metales preciosos ayudan a los inversores a amortiguar sus carteras. Sin embargo, en estos días, incluso estas clases de activos de refugio seguro han estado bajo presión.

¿Qué hay detrás de la venta de los bonos americanos?

Durante las retiradas del mercado, los inversores suelen vender las acciones que consideran más arriesgadas y reasignan sus ganancias a bonos hasta que estén dispuestos a volver al mercado de valores. Esta relación histórica se ha mantenido a finales de febrero y principios de marzo, cuando los inversores acudieron en masa a la seguridad de los bonos del Tesoro de EE.UU. y toda la curva de rendimiento disminuyó al aumentar los precios de los bonos.

Pero después de que los rendimientos de los bonos del Tesoro americano alcanzaran nuevos mínimos históricos a principios de la semana pasada, sus rendimientos han subido tanto en el extremo medio como en el más largo de la curva.

Parece haber dos razones principales de las ventas en la parte media y larga de la curva:

El rendimiento de los bonos del Tesoro americano a largo plazo ha caído a mínimos históricos. Este movimiento ha motivado a muchos inversores a reducir la duración de sus carteras. Esencialmente, los rendimientos cercanos a cero no ofrecen casi ningún rendimiento y tienen muy poco potencial de subida, a menos que el inversor crea que los bonos del Tesoro se negociarán con un rendimiento negativo. A medida que la compensación entre riesgo y ganancia se inclina cada vez más a la baja, tiene sentido vender bonos del Tesoro a largo plazo e intercambiarlos por otros a corto plazo. Este intercambio reduce significativamente el riesgo de duración y los inversores renuncian a un potencial de rendimiento o de apreciación de precios muy bajo.

Muchos inversores se están dando cuenta de que los paquetes de estímulo propuestos tendrán que ser financiados por nuevas ofertas del Tesoro. Además de la financiación ordinaria del déficit, la mera magnitud de los planes de estímulo (actualmente contemplados en 1,2 billones de dólares) significa que habrá una oferta aún mayor de nuevos bonos del Tesoro que se pondrán en el mercado a finales de este año. A los traders de bonos les preocupa que con estos bajos rendimientos no haya suficiente demanda para absorber la nueva emisión.

Por qué el mercado del oro está sintiendo presionado

Los precios del oro también han estado bajo presión, pero no porque los mercados estén preocupados por la oferta adicional. Más bien, las posiciones de oro se han reducido o incluso se han liquidado completamente, ya que los fondos de cobertura (los hedge funds) y las mesas de operaciones han necesitado recaudar capital para satisfacer las garantías en otras posiciones.

Dado que, según se informa, muchos fondos de cobertura han disminuido en un 20% o más en lo que llevamos de año, es probable que algunos de estos fondos estén vendiendo o liquidando sus posiciones en oro, aunque no quieran hacerlo. Además, desde un punto de vista fundamental, existe una creciente preocupación de que los efectos económicos del COVID-19 reduzcan la demanda a corto plazo de joyas de oro en China (que representa una cantidad sustancial de la demanda mundial).

En este tipo de mercado, es importante observar cómo se negocian los precios de las acciones hasta el cierre del mercado para tener una idea de cuántos inversores apalancados necesitan obtener garantías para satisfacer sus márgenes con sus brokers.

A menudo, durante las profundidades de la crisis financiera mundial de 2008-2009, el mercado de valores parecía estabilizarse 20 ó 30 minutos antes del cierre, sólo para ver cómo los índices caían precipitadamente en los últimos 15 minutos de negociación. Esto sucedía porque los gestores de los fondos de cobertura esperaban hasta el final del día para obtener el cálculo más exacto de cuánto efectivo necesitaban recaudar antes de que los mercados cerraran, y luego liquidaban lo que podían para recaudar suficiente efectivo para hacer frente a las llamadas de garantía.

Este tipo de acción de mercado al final del día ya ha ocurrido varias veces durante la crisis del COVID-19. Una vez que los fondos apalancados se sacuden de sus posiciones y la venta forzada comience a disminuir, esperamos que una cantidad sustancial de la volatilidad del mercado disminuya.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/54RIEB5NTVG73FNGCTH6TGQMWU.png)